撰文:Chandler,Foresight News

2024 年,加密资产市场经历了极为剧烈的宽幅震荡,尤其是比特币价格长期在 50000 至 70000 美元之间波动,持续数月之久。这种波动不仅频繁且难以预测,既没有表现出传统市场中的趋势性,也未遵循以往牛市或熊市的典型周期,迫使我们重新审视市场的内在逻辑和运行机制。

当前市场的一个显著特征是投资者策略的明显分化,长期持有者和短期交易者在这场大幅波动中采取了截然不同的应对方式。长期持有者通常选择在波动期间保持持仓稳定,以应对市场的不确定性;而短期交易者则更多地利用波动性进行频繁的市场操作,试图从中获取短期收益。尤其值得关注的是,以比特币现货 ETF 投资为首的机构投资者,他们的策略在当前市场中表现得尤为复杂。这些机构一方面需要在广泛的市场波动中重新审视其持仓结构,特别是从高额管理费的灰度比特币信托(GBTC)中调仓至其他比特币现货 ETF;另一方面,他们还需谨慎评估市场中的潜在风险,确保其投资策略与市场动态保持一致。

在这种背景下,链上指标成为理解当前市场状况的关键工具。通过深入分析链上数据,我们能够捕捉到市场情绪的微妙变化,洞悉投资者行为的演变,进而归纳出市场的潜在趋势。结合以往牛市中的链上指标数据,我们试图勾勒出当前比特币市场的全貌,并为未来可能的市场走向提供科学依据。

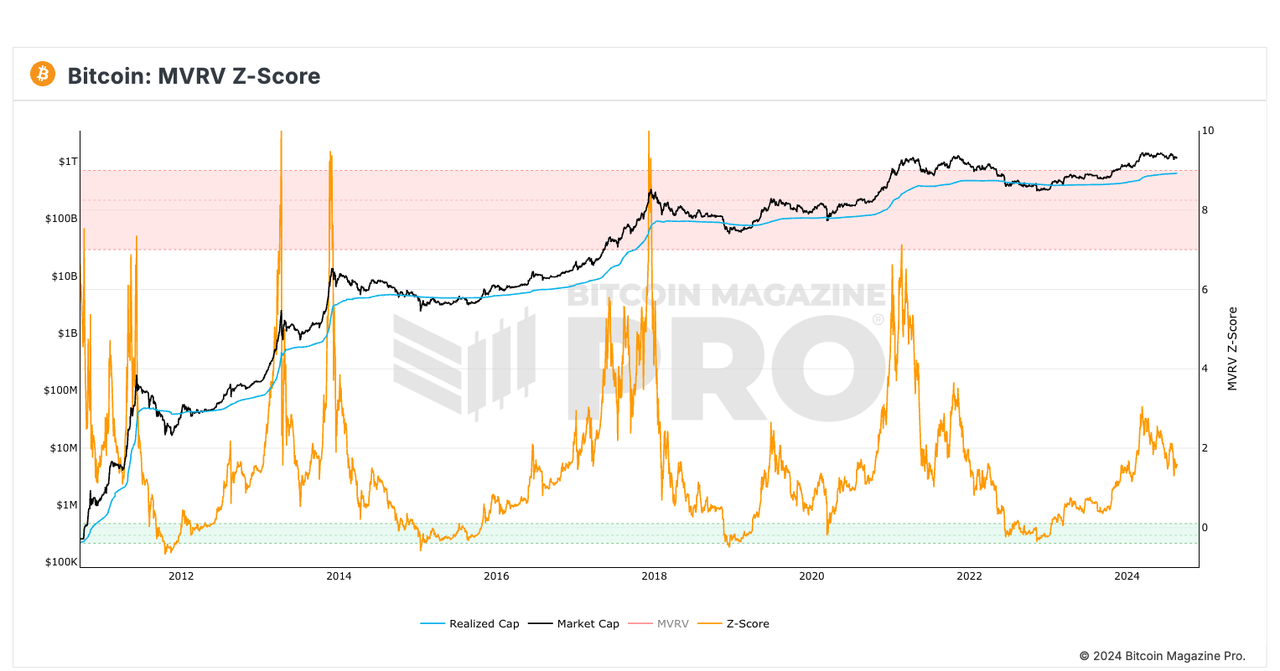

比特币 MVRV Z 值:尚且不到往年牛市的一半

MVRV(Market Value to Realized Value)是比特币及其他加密货币市场中的一个重要指标,用于衡量市场情绪和价格走势。该指标通过比较市场价值(Market Value)和实现价值(Realized Value)来提供有关资产当前价格是否被高估或低估的信息。市场价值是比特币的当前市值,计算方法是当前价格乘以流通中的比特币总量;实现价值是比特币的实现市值,通过计算每个比特币的最后一次转移时的价格来确定。实现价值反映了比特币市场中每个持有者实际支付的价格总和,能够有效剔除市场价值指标中的短期市场情绪。

MVRV Z 值是一种标准差测试,用于揭示市场价值与实现价值之间数据的极端情况。这个指标通过橙色线表示,能够有效识别市场价值相对于实现价值异常偏高的时期。当 Z 值进入粉色区域时,通常意味着市场周期的顶部;而当 Z 值进入绿色区域时,意味着比特币的价格被严重低估。

通过分析历史数据可以发现,当 MVRV Z 值处于极端高位或低位时,往往对应着市场的转折点。例如,2017 年底的比特币牛市顶部,2018 年和 2022 年的熊市底部都可以在这一指标中找到相应的极值。2021 年牛市的顶峰虽不及往年的峰值,但仍短时触及到代表着市场顶部的粉色区域。而在 2024 年,尽管比特币的价格已经超越上波牛市高点,但其 MVRV Z 值还不到往年高点的一半。

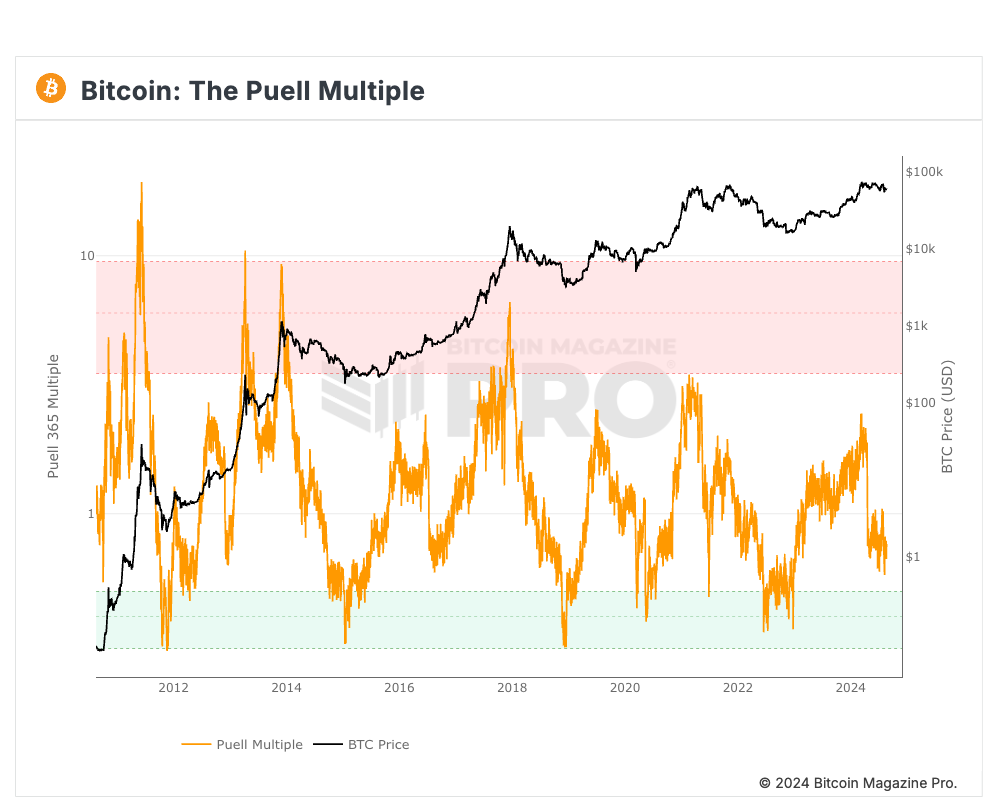

Puell 乘数:本轮高点仅为 2.4

Puell 乘数是另一个与周期峰值一致的指标,该指标计算「当前矿工营收和过去 365 天平均的比值」,其中矿工营收主要为新发行比特币市值(新增的比特币供给会由矿工获得)及相关交易费用,可用来估算矿工收益状况,公式为:Puell 乘数 = 矿工收益(新发行比特币市值)/ 365 天移动平均矿工收益

Puell 乘数在判断比特币价格是否偏离合理区间时具有重要参考价值。出售挖出的比特币是矿工最主要的营收,用以贴补挖矿过程中矿机设备资本投入和电费成本,因此过去一段时间的平均矿工收益可间接视为维持矿工营运机会成本的最低门槛。当 Puell 乘数进入绿色区域时,意味着比特币的每日发行价值异常低,通常是抄底的良机,历史上在这些时期买入的投资者往往获得了超额回报。相反,当 Puell 乘数进入红色区域时,表明矿工收入显著高于历史标准,此时比特币价格往往达到高点,是获利了结的有利时机。

2024 年 3 月上涨期间的 Puell 乘数也仅达到 2.4,同样尚不足以表明市场已达到峰值。随着比特币减半事件的发生,挖矿奖励的减少进一步压缩了矿工的利润空间。根据比特币挖矿公司比特富富(BitFuFu)披露的 2024Q2 财务业绩显示,自行开采 BTC 的成本(包括所有直接成本,例如电费、托管费和购买哈希率成本,但不包括折旧)平均为每 BTC 51,887 美元,而 2023 年同期为每 BTC 19,344 美元。在这种情况下,矿工的开采成本已经接近甚至超过了比特币的市场价格,这使得他们面临巨大的经营压力。

Puell 乘数的骤降反映了市场对这一成本上升的反应。尽管比特币价格在减半前后有所上涨,但 Puell 乘数仍未达到历史高点,表明市场尚未完全消化这些变化,也未出现预期中的价格飙升。这一现象可能预示着比特币市场进入了一个新的阶段,矿工们不得不面对更高的成本与更低的利润率。同时,这也可能导致市场上比特币的供应减少,从而在中长期内对价格产生一定的支撑作用。

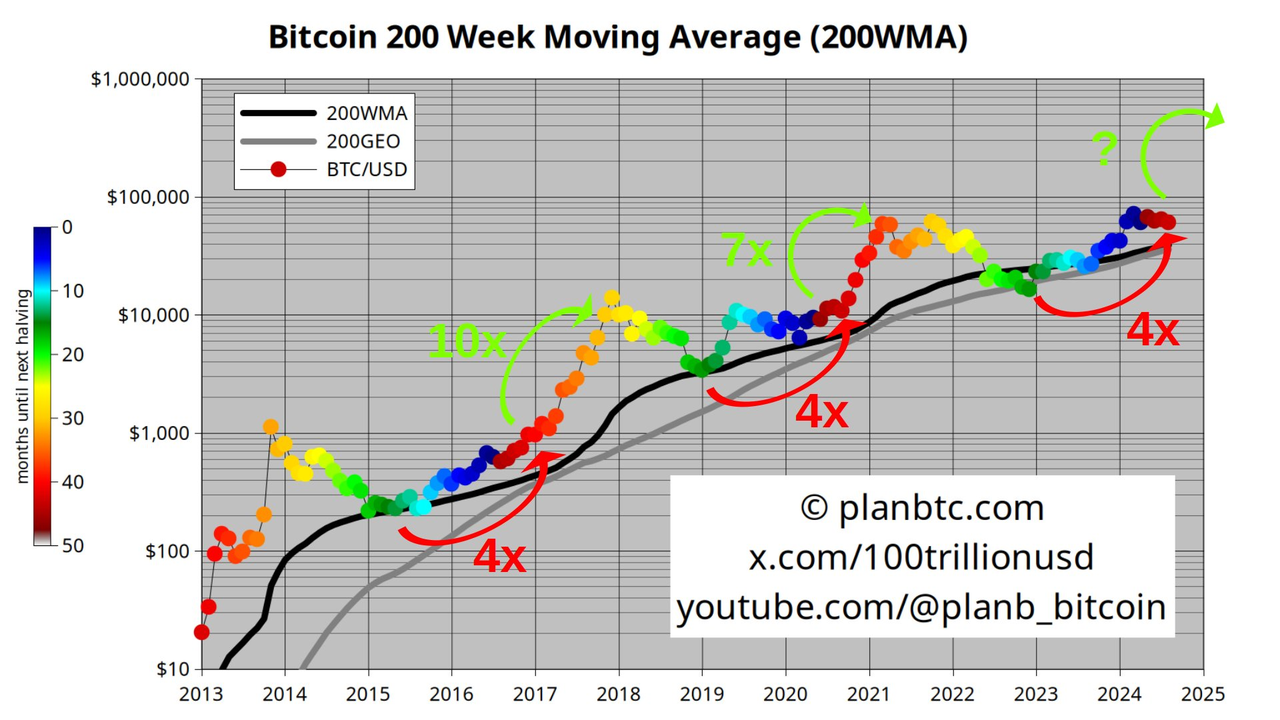

PlanB 的 200 周移动平均线热力图:回调即将结束

PlanB 的 200 周移动平均线(200WMA)是一种用于分析比特币长期趋势的关键指标,经常被视为市场中的重要支撑和阻力水平,同时也是衡量市场情绪变化的有效工具。在 2018-2019 年的熊市以及 2020 年因 COVID-19 导致的市场波动期间,200WMA 表现出其作为重要支撑线的显著作用。即便在 2021 年的牛市中,比特币价格虽然经历了多次回调,但每当价格接近 200WMA 时,都会受到有效支撑,并重新进入上涨通道。

历史数据显示,当价格图表上出现橙色和红色圆点时,通常意味着市场处于过热状态,此时是卖出比特币的良机。近期 PlanB 也表示,根据 200WMA 热力图,比特币从 2022 年触底到当前价格增加了 4 倍,而从历史上看 7-10x 是从当前这一状态开始的。

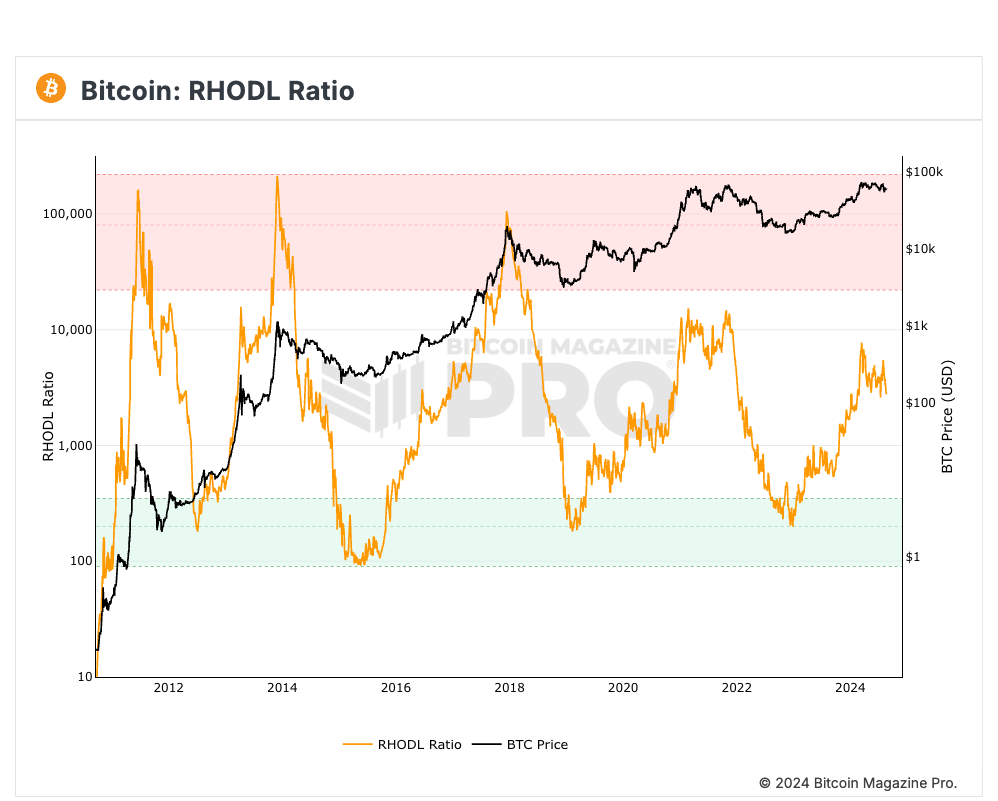

RHODL Ratio:市场整体的投机热情有所减弱

RHODL(Realized HODL)Ratio 由博主 Philip Swift (@positivecrypto) 于 2020 年 6 月份创建,是一种用于评估比特币市场中投机活动和持有者行为的重要指标。它通过比较不同持有时间段的比特币数量,特别是短期(1 周至 1 个月)和长期(1 年到 2 年)的 UTXO(未花费的交易输出)数量,来衡量市场的活跃度和投机性。具体而言,RHODL Ratio 通过将长期 UTXO 数量与短期 UTXO 数量相除得出,较高的比例通常意味着短期持有者数量较多,暗示市场可能存在更强的投机行为;相反,较低的比例则表明长期持有者占比更高,市场相对稳定。

在实际应用中,RHODL Ratio 在识别比特币市场周期的顶部方面表现出色。当 1 周的 RHODL 波段值显著高于 1-2 年的波段值时,通常预示着市场过热,这是价格可能达到顶峰的信号。在这种情况下,RHODL Ratio 进入红色区域,这往往是投资者获利了结的良好时机。目前来看,RHODL Ratio 并未显示出比特币已达到牛市顶部的信号。尽管此前比特币价格在突破前高后曾出现一波相对高点,但在过去几个月的震荡行情中,RHODL Ratio 呈现出震荡下降的趋势。这种下降趋势反映出市场热度在逐步消退,然而由于市场情绪的波动,短期持有者的数量依然保持在较高水平。这表明,尽管市场整体的投机热情有所减弱,但短期投资者的活动仍然活跃,显示出市场尚未完全进入冷却阶段。

LTH/STH 已实现市值占比:主升浪或并未到来

链上分析师 @Murphychen 整理的 LTH/STH 已实现市值占比的周期变化,为我们提供了一种观察比特币市场趋势的方法。通过分析长期持有者(LTH)和短期持有者(STH)的财富分配,可以更好地理解市场的周期性转变。

在熊市的低点,长期持有者通常占据了市场中的大部分财富,这时蓝线(LTH 的已实现市值占比)达到周期的高峰。而在牛市的顶点,短期持有者主导市场供应,红线(STH 的已实现市值占比)达到高点,同时比特币的价格也往往处于周期性高位。每当红线上穿蓝线时,意味着市场可能进入「主升浪」阶段,标志着牛市的开始;反之,红线下穿蓝线则常常预示着牛市的结束。

在 2024 年 3 月 9 日,红线短暂上穿蓝线,随后在 4 月 15 日又下穿蓝线。这种短暂的交叉可能是由 ETF 这一重大利好消息引发的短期 FOMO 情绪所致,导致短期投资者接手了长期持有者的筹码。然而,由于缺乏持续的资金流入,这种短暂的市场热潮很快消退,无法支撑更长久的上涨趋势。类似的现象曾在 2016 年 7 月至 11 月间发生,当时的市场趋势中断了约四个月。当前的市场虽然出现了短期的波动,但从这次短暂的突破来看,尚不能确认本轮周期的「主升浪」阶段已经开始。

总的来说,尽管比特币价格在 2024 年经历了剧烈的宽幅震荡,并突破了前期高点,但多个关键链上指标表明,市场尚未达到此前牛市顶部的高度。MVRV Z 值和 Puell 乘数均显示出市场虽有上涨但仍未达到历史高位,而 200 周移动平均线继续为价格提供有力支撑,表明市场回调可能接近尾声。此外,RHODL Ratio 的下降趋势以及 LTH/STH 已实现市值占比的复杂交叉信号,进一步暗示市场热度在逐步消退,但尚未完全冷却,短期内可能还会出现波动。

这些指标表明当前市场仍在调整阶段,且未进入典型的牛市「主升浪」。但在另一方面,在当前复杂且充满不确定性的市场环境中,我们似乎迎来了无法完全「刻舟求剑」的新一轮牛市,尤其是在现货 ETF 的推出加速了比特币牛市进展的背景下,现货 ETF 的引入既带来了更多的机构投资资金,提升了市场的参与度和流动性,同时也为市场带来了新的复杂性。随着市场情绪的变化和资金的重新配置,未来可能会有新的上涨周期出现。